Арендный бизнес - что это такое?

Если вкратце – то это нежилое коммерческое помещение с арендатором. Арендатор может быть сетевым продуктовым магазином (например – «Пятерочка»), рестораном, кафе, баром, магазином одежды, обуви, салоном красоты, салоном сотовой связи, медицинским центром и прочее. Подобные арендаторы, как правило, снимают помещение на основании долгосрочного договора аренды, на 7-10 лет, где четко прописаны все условия, как например, размер арендной ставки, ее ежегодная индексация, порядок выплат и так далее.

Чтобы понять все преимущества арендного бизнеса, надо сравнить его с другими возможными вариантами пассивного дохода:

Инвестиции в жилую недвижимость

Получить доход от жилой недвижимости можно двумя способами:

- за счет выгодной перепродажи готовой квартиры, купленной на этапе строительства

- сдавая жилье в аренду.

С учетом нововведений на строительном рынке и переходом на экскроу-счета, стоимость новостройки на этапе строительства уже стала сравнима со стоимостью готовой квартиры на вторичном рынке и заработать на перепродаже уже не представляется возможным.

По данным GlobalPropertyGuide, в России средняя доходность жилой недвижимости составляет всего 3,8%, что даже меньше банковского депозита.

Остается только вариант сдачи квартиры в аренду. Привлекательность данного вида инвестиций обычно оценивают по соотношению арендных платежей к стоимости самой квартиры.

Например, вы купили квартиру за 10 млн. руб. С учетом текущих цен на московском рынке недвижимости, сдать такую квартиру можно за 50 000 рублей в месяц или за 600 000 рублей в год.

10 000 000 / 600 000 = 16,67.

В итоге у вас уйдет более 16 с половиной лет чтобы только вернуть все вложенные средства. При этом, в данном простом примере, мы не учитываем, что у вас также будут неизбежные расходы на ремонт помещения (скорее всего ремонтировать нужно будет несколько раз за эти 16 с половиной лет), налоги на имущество и НДФЛ, коммунальные платежи и прочее. Также нужно учитывать и то, что арендаторы в сфере жилой недвижимости меняются довольно часто. И нужно закладывать, что 1 раз в год или раз в 2 года, вы не будете получать арендную плату т.к. будете искать новых жильцов.

В итоге, все эти дополнительные расходы и неизбежный простой помещения увеличивают срок окупаемости в среднем до 25 лет и снижают доходность.

Банковские депозиты

Главные преимущества банковского вклада – это его надежность и абсолютная финансовая предсказуемость. Вы заранее знаете сколько процентов и когда Вам выплатят. Крупные вклады не покрываются банковской страховкой, поэтому про надежность можно говорить только если Вы открываете депозит в каком либо из четырех государственных банков, где процентные ставки ниже.

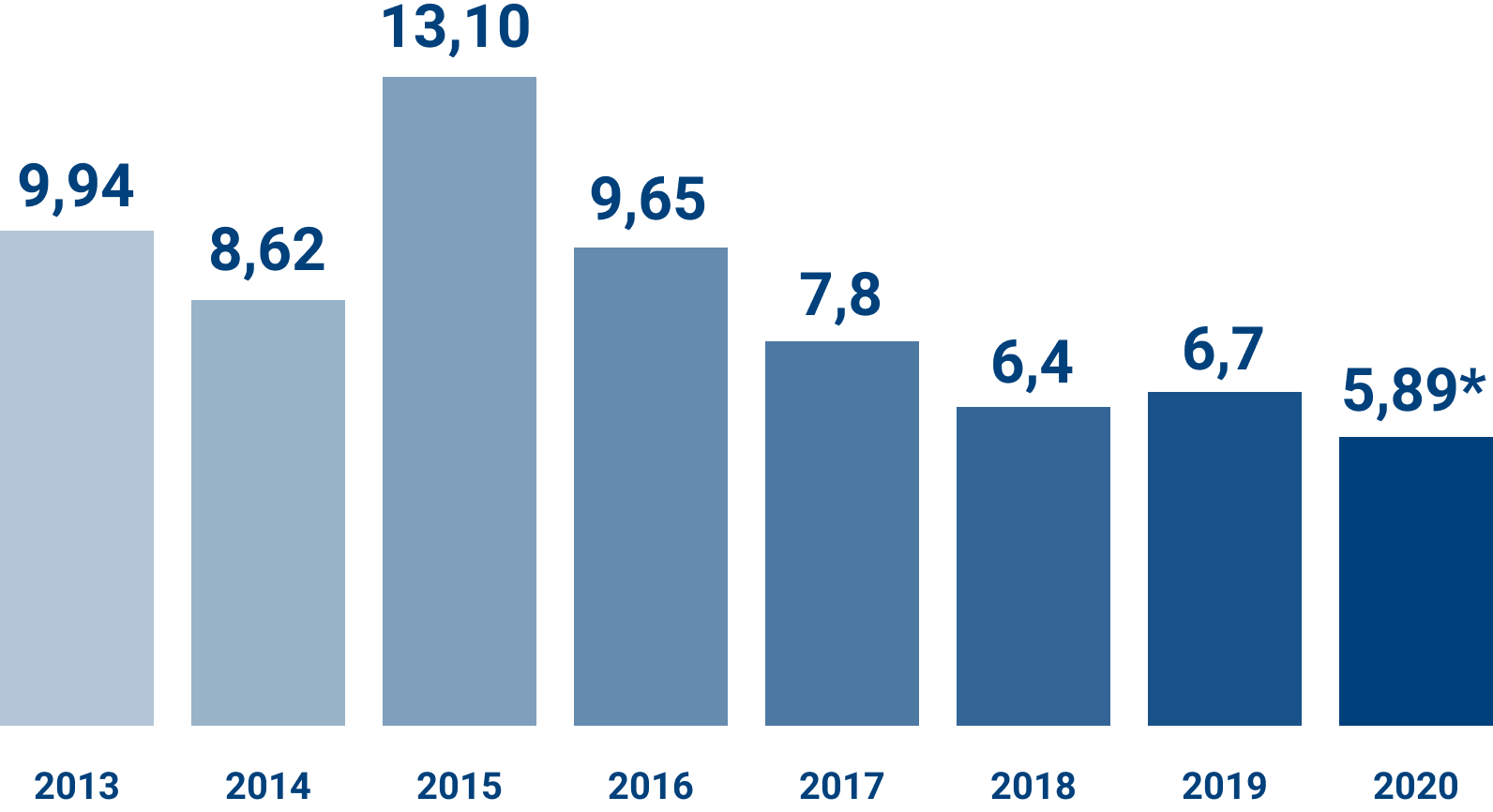

Немного цифр и финансовых показателей по данному виду инвестиций:

* Результаты указаны по итогам первой декады января 2020 года. Источник: Банк России.

По данным ЦБ, максимальные ставки по рублевым депозитам в топ-10 банков по данным конец 2019 года снизились до 6,17%.

В Сбербанке, на который приходится почти половина рынка депозитов, ставки уже ниже 5% (чуть выше 5% могут заработать премиальные клиенты).

Доходность по вкладам двигается вниз вслед за ключевой ставкой ЦБ — регулятор в прошлом году снизил ее уже четыре раза. При этом, по прогнозу Банка России, с учетом проводимой денежно-кредитной политики годовая инфляция составит 3,5–4,0% по итогам 2020 г. и останется вблизи 4% в дальнейшем.

В итоге доход по депозиту, в лучшем случае, только покроет официальную инфляцию, а в худшем – ваши деньги будут обесцениваться быстрее чем банк вам будет выплачивать по ним проценты. Поэтому всерьез рассматривать инвестиции в банковские депозиты, как инвестиционный инструмент, не следует.

Хотя держать в небольшом количестве деньги на

накопительном счете с процентами – бывает полезно. Но

рассматривать это вложение стоит, в качестве финансовой

подушки безопасности или в ожидании более удачной

покупки.

Фондовый рынок

Инвестиции в фондовый рынок могут приносить как сотни процентов прибыли так и серьезный убыток – все зависит от того, в какие именно акции или другие финансовые инструменты Вы вложили деньги. Это может быть очень выгодной инвестицией если у вас есть собственное основательное понимание как работает этот рынок, подкрепленное многолетним опытом. Или если у вас есть инсайты по каким-либо эмитентам. В противном случае, это равносильно игре в казино, где все зависит от случая. Делать инвестиции по совету финансовых аналитиков в большинстве случаев оказывается убыточно – они ведь не несут никакой финансовой ответственности за свои советы.

Кроме того, есть множество факторов, которые оказывают очень серьезное влияние на фондовый рынок и которые нет возможности ни предсказать, ни повлиять на них. Например, глобальный экономический кризис, падение цен на нефть, введение новых санкций, геополитическая напряженность и прочее. В итоге, инвестиции в фондовый рынок становятся вложением во что-то неопределенное, что может принести как доход, так и убыток, причем их размер практически ничем не ограничен.

Коммерческая недвижимость или Арендный бизнес

Преимущества покупки коммерческой недвижимости и арендного бизнеса:

Стабильность

Какие бы кризисы не бушевали вокруг, спрос на коммерческую недвижимость будет всегда. И как показывает статистика изменений арендных ставок за последние 20 лет, периоды их падения в крупных городах всегда краткосрочные – максимум 2-3 года.

Стабильность также обеспечивает долгосрочный договор со сроком от 5 до 15 лет, в котором прописаны все условия, а также индексация.

Если выбрано хорошее помещение с крупным сетевым арендатором - вы будете получать регулярный доход в течение многих лет.

Надежность

Покупка недвижимости – это в первую очередь покупка актива. Даже если наступит экономический кризис, съедет арендатор, уменьшатся арендные ставки – все равно у вас на руках останется актив, который имеет свою цену и который всегда можно продать (в отличие кстати от инвестиций в фондовый рынок)

Если у помещения хорошая локация, то даже если съезжает один арендатор – можно будет найти другого и снова сдать помещение в аренду.

Доходность

Доходность инвестиций, которая доходит до 15% годовых. Это значительно больше чем доходность от сдачи в аренду жилой недвижимости, а также доходности банковского депозита. Кроме того, на доходность арендного бизнеса положительно влияют следующие факторы:

- Ремонт всегда делает самостоятельно арендатор, за свой счет.

- Все коммунальные расходы также всегда оплачивает сам арендатор.

- Арендная плата индексируется ежегодно. Размер индексации зафиксирован в арендном договоре, который заключается обычно сразу на 5-10 лет. Обычно арендная плата повышается каждый год на 5-10%.

- Спрос на коммерческие помещения растет, за ним растут и арендные ставки. Появляются новые арендаторы на рынке, существующие арендаторы снимают новые торговые точки и расширяют свою сеть. Все это ведет к росту ставок на столичном рынке аренды нежилых помещений.

Порог входа

Порог входа. Он не такой большой, как может показаться изначально. Стоимость объектов, как правило, начинается от 15-20 млн руб. За эти деньги можно подобрать небольшое помещение со стабильным сетевым арендатором.

Примеры вложения в арендный

бизнес

- Вы покупаете помещение с арендатором "Пятерочка" в спальном районе Москвы.

- С арендатором заключен долгосрочный договор на 10 лет. Стоимость помещения - 50 млн руб.

- Ежемесячная арендная плата - 500 000 руб. Ежегодная арендная плата – 6 000 000.

- Индексация - 5%

Срок окупаемости (без учета индексации):

50 000 000 / 6 000 000 = 8 лет и 4 месяца. За этот период вы полностью вернете все свои вложения. Доходность инвестиций, в данном случае составляет 12% годовых.

Однако, это довольно упрощенный и не совсем правильный способ рассчитать доходность и окупаемость. Мы не учитываем тут два фактора:

- Индексация арендной платы. Каждый год вы будете получать доход на 5% больше

- Прибыль от перепродажи данного объекта недвижимости. Например, спустя 8 лет, вы решаете продать данный объект. Ключевой критерий при определении цены арендного бизнеса – его окупаемость. Допустим, вы продадите данное помещение за ту же окупаемость, за которую вы его покупали – 8 лет и 4 месяца. За восемь прошедших лет арендная плата была проиндексирована 8 раз, каждый раз по 5%. И теперь, вы получаете в месяц не 500 000 как было изначально, а 703 550 руб. Соответственно, при окупаемости 8 лет и 4 месяца данный объект будет стоить уже не 50 000 000 руб, а 70 355 000 руб.

| Аренда | |||||||||

| Покупка | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год | 8 год | Продажа |

| -50 000 000 | 6 000 000 | 6 300 000 | 6 615 000 | 6 945 750 | 7 293 038 | 7 657 689 | 8 040 574 | 8 442 603 | 70 355 021 |

Таким образом, с учетом индексации и дальнейшей продажи, доходность данной инвестиции составляет 19,4% годовых.

Продать данный объект можно и значительно раньше, не обязательно ждать 8 лет. Многие инвесторы продают арендный бизнес спустя 2-3 года, после нескольких индексаций.

Также данный пример не учитывает рост спроса на арендный бизнес и общий рост ставок аренды на столичном рынке. Эти факторы могут обеспечить еще большую доходность инвестиций.

Почему Москва?

Нашим инвесторам мы рекомендуем покупать арендный бизнес именно в Москве по следующим причинам:

Ликвидность рынка. Московский регион – это самый большой рынок арендного бизнеса в России. Каждый год здесь продают и покупают несколько сотен подобных объектов. Если вы захотите выйти из бизнеса и продать свое помещение с арендатором – не будет проблем с поиском покупателем.

Большое количество арендаторов. В столице постоянно открываются новые виды бизнесов, которым требуются коммерческие помещения. Здесь присутствуют в большом количестве магазины всех федеральных сетей. Что и неудивительно, ведь в Москве есть значительный платежеспособный спрос со стороны населения. Все это обеспечивает стабильный рост арендных ставок, а также легкость в поиске нового арендатора, если старый решит съехать.

Конечно, в регионе бывают очень привлекательные объекты с точки зрения окупаемости. Так например, если в Москве средняя окупаемость составляет 8-10 лет, в регионе можно найти объекты и с 5-летней окупаемостью.

Однако, продать потом данный объект в регионе может быть очень затруднительно, ведь ликвидность регионального рынка арендных бизнесов намного меньше Московского. 70-80% всех сделок по арендному бизнесу проходит именно в Московском регионе. Процесс продажи арендного бизнеса в регионах может затянуться на годы. Также, может возникнуть проблема если арендатор помещения в регионе решит съехать. Процесс поиска нового арендатора также может растянуться на очень долгий срок, что сильно ухудшает потенциальные финансовые показатели помещения.

Вам интересно узнать больше информации по арендному бизнесу?

Хотите посмотреть какие есть объекты на рынке в вашем бюджете?

Оставьте свою информацию и с Вами свяжутся наши специалисты, которые смогут ответить на все вопросы: